米国のスポット型イーサリアムETF、月間12億ドル集める可能性

ASXNの最新の報告書によると、米国におけるスポット型イーサリアムETFは、月間で最大12億ドルを集める可能性があります。この予測は、暗号通貨市場の成長と投資家の関心の高まりを背景にしています。

米国のスポット型イーサリアムETFが7月23日火曜日に立ち上がり、月間12億ドルの資金流入が見込まれています。この予測は、暗号資産金融分析に特化した調査会社ASXNが発表しました。

主なポイント

- 市場の成長:イーサリアムは、ビットコインに次ぐ時価総額を持つ暗号通貨であり、その技術とユースケースの多様性が注目されています。

- 投資家の関心:従来の金融商品と比較して、暗号通貨への投資は高リスク高リターンとされており、イーサリアムETFは投資家に新たな選択肢を提供します。

- 規制の動向:米国の証券取引委員会(SEC)がイーサリアムETFの承認を検討していることも、投資家の期待を高めています。

報告書では、スポット型イーサリアムETFが投資家にとってどのような利点をもたらすかについても詳述されています。特に、透明性の向上、取引の簡便さ、および法的保護の強化が挙げられています。

ASXNは、イーサリアムETFが成功するためには、規制当局の承認が不可欠であると指摘しています。また、投資家教育の重要性も強調しており、暗号通貨市場のリスクとリターンについて理解を深めることが求められると述べています。

ASXNの分析の中心には、新たに導入されるイーサリアムETFとこれまでに立ち上げられたビットコインETFの比較があります。

報告書で強調されている重要な違いの一つは手数料構造です。イーサリアムETFは、ビットコインETFと同様の手数料アプローチを模倣しつつ、Grayscaleの新しい「ミニ信託」イーサリアム製品において顕著な競争要素を導入しています。初めに0.25%の管理手数料で開示されましたが、BlackrockのETHA ETFなど他の低手数料製品からの競争圧力に応じて、迅速に0.15%に調整されました。

Grayscaleは、そのイーサリアム信託(ETHE)資産の10%をこのミニ信託に戦略的に再配置し、ETHE保有者に対して新しいETFへの税負担なしでの交換を提供することで、自身のエコシステム内の資本保持を目指し、手数料に敏感な投資家にとってより魅力的な手数料構造を提供しています。

「Grayscaleの手数料構造の戦略的な調整と革新的なミニ信託の提供は、イーサリアムETFの競争環境を再定義する可能性があります」と、ASXNのアナリストは報告書で述べています。「これにより潜在的な資金流出を防ぐだけでなく、より有利な手数料ダイナミクスにより広範な機関投資家の基盤を引き付けることができるでしょう。」

「米国のスポット型イーサリアムETF、月間12億ドル集める可能性」と題されたニュース記事が、より注目されるような形になりました。

ASXNの報告書は、イーサリアムETFへの資金流入が市場に与える潜在的な影響も取り上げています。既存の暗号資産の取引所売買商品(ETP)からのグローバルデータを活用し、研究はイーサリアムとビットコイン市場の類似点と相違点を明らかにしています。歴史的に、ETPはAUM比率と市場時価総額比率を基にすると、ビットコインに対してイーサリアムが過重でしたが、最近ではイーサリアムがより多くのトラクションと投資信頼を得ています。(ASXNは、暗号資産やデジタル資産に特化した金融分析を行う調査会社の名前です。)

ETFの資金流入に関する他の研究レポートを参照し、「以下でハイライトしたいくつかのETF流入の見積もりがあります」と報告書は述べています。「これらの見積もりを取りまとめ、標準化すると、月間10億ドルの領域で平均見積もりが得られます。スタンダードチャータード銀行は月間20億ドルの最高見積もりを提示していますが、JPモルガンは月間5億ドルが最低です。」

ASXNの見積もりは月間8億ドルから12億ドルです。「これは、ビットコインの月間流入額の時価総額加重平均を取り、ETHの市場時価総額にスケーリングすることで計算されました」と、同社は述べています。さらに、彼らはグローバルな暗号資産ETPデータを根拠にして「ETFの導入前にETHEがパーで取引された独特なダイナミクスとミニ信託の導入による上方サプライズにも対応しています。」

このように、ASXNの報告書は市場に与えるイーサリアムETFの資金流入の潜在的な影響について詳細に分析しています。

ETHのリフレクティビティー

報告書によれば、流動性の観点から見ると、イーサリアムの市場ダイナミクスはビットコインとは異なります。イーサリアム全体の流動性はわずかに低いものの、新しいETFの資金流入がイーサリアムの「フロート」(取引可能な資産の量)が少ないことにより、その価格に対する影響がより顕著に現れる可能性があります。「イーサリアムの流動性プロファイルは、ビットコインに比べてフロートが小さいことから、ETFへの資金流入が価格に対して不均等な正の影響を与えることが報告されています。」

さらに、ASXNの分析は、イーサリアム市場固有のリフレクティビティーに焦点を当てています。報告書によると、イーサリアムETFへの資金流入がイーサリアムの価格上昇を引き起こし、それがデセントラライズドファイナンス(DeFi)セクターや他のイーサリアムベースのアプリケーションへの活動と投資を増加させる可能性があります。このフィードバックループは、イーサリアムのトークノミクス、特にトランザクション手数料の一部を燃焼させるEIP-1559メカニズムによって支えられており、時間の経過と共にイーサリアムの総供給を効果的に減少させています。

「イーサリアム市場のリフレクティビティーは、単純な供給と需要のダイナミクスを超えており、DeFiや他のブロックチェーンベースのアプリケーションでの重要な役割を反映しています。」ASXNは説明し、「イーサリアムの価格が上昇すると、DeFiプラットフォームの基本的なファンダメンタルズを著しく向上させ、さらなる投資を促進し、価値の増加の自己強化サイクルを作り出す可能性があります。」

報告書は、イーサリアム投資を検討する伝統的金融(TradFi)機関に対する戦略的な洞察で締めくくられます。それによれば、イーサリアムは単なる「デジタルゴールド」の物語とは異なり、分散型アプリケーションの多面的プラットフォームとしての価値提案が魅力的であると主張しています。

ASXNはまた、将来的にステークされたETH ETFの可能性についても推測しています。これは、その収益を生み出す能力により、伝統的な金融業界のプレーヤーを引きつけるかもしれません。「ステークされたETH ETFの可能性はゲームチェンジャーとなり得るでしょう。これは、価値の増加だけでなく収益も生み出す暗号資産との接触手段を伝統的な金融に提供します」と報告書は示唆しています。

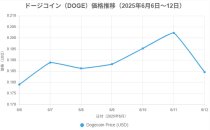

報告時点では、ETHの取引価格は3,482ドルでした。

What's Your Reaction?